发展碳市场的目的之一就是降低碳排放量,而传统能源产业作为碳排放大户,往往面临配额不足的问题,而通过碳市场购买碳排放配额提升了传统能源产业的成本,削弱其竞争力。与此同时,新能源产业有望通过开发 CCER 项目产生额外收入,提升其竞争力。碳减排因子在 CCER 项目减排量测算起到主要作用。 CCER 项目减排量=基准线排放量-项目排放量(光伏、风电、水电一般为 0) ,其中基准线排放量=项目净上网电量*项目所连接电网的组合排放因子(一般 0.75-0.90 吨 /MWh)。减排因子 EFgrid,CM,y 的计算公式如下:EFgrid,CM,y =EFgrid,OM,y×WOM+EFgrid,BM,y×WBM其中, EFgrid,OM,y=第 y 年, 电量边际排放因子(tCO2/MWh),采用国家发改委最新公布的区域电网电量边际排放因子; EFgrid,BM,y=第 y 年,容量边际排放因子(tCO2/MWh), 采用国家发展和改革委员会最新公布的区域容量边际排放因子;WOM=甴量边际排放因子权重(%)。对于风力发电和光伏发电项目, WOM=75%;WBM=容量边际排放因子权重(%)。对于风力发电和光伏发电项目, WBM=25%。

不同区域电网内的风电和光伏项目减排因子(tCO2/MWh)

- | EFgrid,OM,y | EFgrid,BM,y | WOM | WBM | EFgrid,CM,y |

华北区域电网 | 1.0416 | 0.478 | 75% | 25% | 0.9007 |

东北区域电网 | 1.1291 | 0.4315 | 0.75 | 0.25 | 0.9547 |

华东区域电网 | 0.8112 | 0.5945 | 0.75 | 0.25 | 0.757 |

华中区域电网 | 0.9515 | 0.35 | 0.75 | 0.25 | 0.8011 |

西北区域电网 | 0.9457 | 0.3162 | 0.75 | 0.25 | 0.7883 |

南方区域电网 | 0.8959 | 0.3648 | 75% | 25% | 0.7631 |

数据来源:公开资料整理

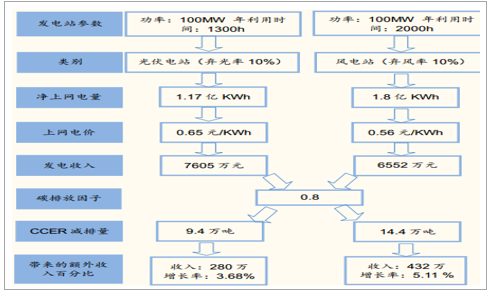

新能源产业开发 CCER 项目获得额外收入,竞争力提升。1) 以一个一类资源区的 100MW 光伏电站为例,假设年利用 1300 小时,弃光率 10%,由此算得净上网电量 1.17 亿 KWh。按光伏上网电价 0.65 元/KWh 计算,可实现发电收入 7605 万元。按排放因子 0.8 计算,项目减排量达9.4 万吨。若全部申请成功,按照 30 元/吨的价格计算,可达到 280 万元/年。开发 CCER 项目带来的收入增长百分比为 3.68%,提升新能源产业的竞争力。未来 CCER 价格的上升提升了新能源企业开发 CCER 项目的积极性,同时为开发 CCER 项目的新能源企业带来更多额外收入,提升其竞争力,有助于我国能源消费结构的优化。且 CCER 价格越高,对新能源产业竞争力的提升越明显。2) 同样假设一个一类资源区的 100MW 风电站为例,假设年利用 2000 小时,弃风率 10%,年净上网电量 1.8 亿 KWh,按风电上网电价 0.47 元/KWh计算,该风电站全年发电收入为 8460 万元。在排放因子为 0.8 的前提下,项目减排量为 14.4 万吨,带来收入为 432 万元/年,开发 CCER 项目带来的收入增长百分比为 5.11%。通过测算发现,由于发电量更大,上网电价更低的风电企业从开发 CCER 项目获益较光伏来说更明显。

光伏和风电企业开发 CCER 项目的额外收入

数据来源:公开资料整理

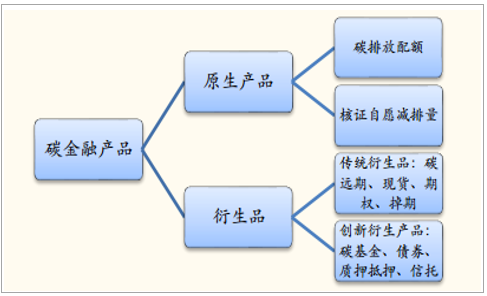

碳金融产品种类丰富。 从广义和狭义的角度来看,狭义碳金融产品指的是以碳排放配额和碳减排信用为媒介或标的的资金融通活动,广义的碳金融是指在低碳经济发展环境下衍生出来的,包括以碳相关标的为基础的碳交易,以及为服务实体经济, 为企业的低碳减排项目提供投融资等金融服务。从原生产品和衍生产品的角度来看,碳金融原生产品包括碳排放配额和核证自愿减排量,又称为碳现货,碳现货的交易又分为配额型交易和项目型交易;碳金融衍生品产品包含碳远期、碳期货、碳期权、碳掉期的传统衍生品,以及包含碳基金、碳债券、碳质押和抵押、碳信托和绿色信贷的创新衍生产品。

碳金融产品结构和分类

数据来源:公开资料整理

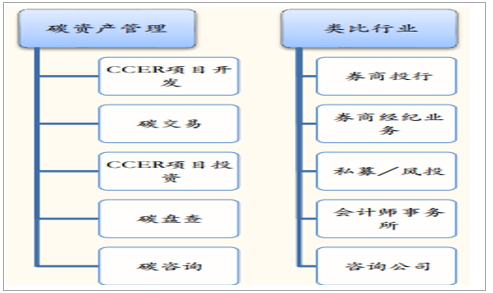

碳金融衍生品的推出对于碳交易市场与金融市场都有积极意义。 通过碳金融衍生产品的市场交易,碳远期和碳期货市场集中了大量的市场供求信息,使得碳金融衍生品具有了价格发现的功能。风险管理是碳金融衍生品交易市场上起到最为重要和核心的作用,通过碳衍生品的交易,低风险承受者将风险和部分收益转移至高风险承受者。例如,在期货市场上可以采取与现货市场上交易数量相同但交易方向相反的交易,实现风险的对冲。碳金融产品的出现,可以更好地盘活现有的碳资产,使得碳资产在非履约期也保持活跃度,实现其价值利用。碳资产管理产业链长。 碳资产管理产业链可以与金融与咨询行业进行行业类比。 碳资产管理产业链主要包括: CCER 项目投资、 CCER 项目开发、碳交易、碳金融、 碳盘查、碳咨询等,可类比行业为 PE/VC 投资、券商投行、券商经纪业务或做市商、券商创新业务、会计师事务所和咨询公司等。

碳资产管理类比行业

数据来源:公开资料整理

碳资产管理可以提高碳资产利用效率,为企业创造更大效益。 碳金融产品的出现和发展,催生了资产管理公司这样的第三方服务机构。 和资产管理的目的一样,碳资产管理的目的在于通过更加有效率的使用该资产为企业创造更大的效益。碳资产管理的本质是将碳资产相对应的风险与部分收益让渡给金融机构等,依托其专业能力进行碳资产管理。这将有利于实体企业应对碳价的波动,对企业而言是一种有效的风险管理工具。将碳减排收益与融资收益挂钩,可以盘活已有的碳资产,使其变现未来碳资产,为企业拓宽融资渠道。碳资产的出现丰富了传统金融机构业务,将可持续的新力量注入金融系统,对金融系统自身的可持续发展产生积极的意义。碳资产开发行业空间广阔。 CCER 项目由碳资产管理公司与 CCER 项目业主合作开发, 主要有纯咨询、收益共享两种模式。 在纯咨询业务模式下,碳资产管理公司相当于券商投行业务,帮助业主单位制作 PDD 即备案文件,联系CCER 核查机构对该部分 CCER 进行核算,同时帮助联系审定和核证机构,该部分费用根据项目大小一般在 10 万到 200 万元不等。 截至 2017 年 9 月份,我国已经审定的潜在和新增 CCER 接近 2800 余个,按照平均每个项目收费 80万,意味着市场存量 CCER 项目下, 对应一个总计 220 亿左右的一级市场规模。在收益共享模式下,碳资产管理公司与业主收益共享,业主不需要支付咨询服务及第三方审定和核查费用,由碳资产管理公司独立承担所有开发成本,免费为业主提供项目开发咨询活动。碳资产管理公司在减排备案后,按约定比例获得对应备案减排量的交易收益。 按市场普遍行情, 签约期一般 7 年,碳资产管理公司可以拿到减排分成的 20%-30%。未来CCER 市场规模达到 120 亿到 200 亿,按照 20%的分成比例计算,碳资产管理公司将获得 24 亿到 40 亿左右的 CCER 资产。中长期如果 CCER 每吨价格由 30 元上涨到 100 元,年均一级市场容量将超过百亿元。我国未来碳交易经纪业务收入未来有望超百亿。 目前试点的 7 个试点碳市场累计成交量总体偏少, 截至 2017 年 10 月 31 日, 大致成交约 4.06 亿吨二氧化碳当量,累计成交金额 102.55 亿元人民币。 2017 年全国统一碳市场启动,按照现阶段全国碳交易市场初期每吨二氧化碳 30-40 元的价格和 5%的换手率计算,碳交易规模将达到 12 亿到 80 亿元,以上海试点交易双向 0.7%的交易佣金为计算标准,则每年对应碳交易经纪业务大致在 840 万元到 5600 万元之间。 长期来看, 我国碳价和换手率提升空间非常大,按照 60亿吨配额总量、 100 元/吨的碳价和 400%换手率计算的佣金收入可达 168 亿元。我国潜在的碳盘查市场在 60 亿左右。 针对强制排放企业,我国要求该企业每年进行两次碳盘查工作(年初碳盘查、年末碳核查),一次费用在 10 万-20 万不等,预计到 2020 年,全国至少有 2 万家控排企业,假设每家每次碳盘查费用在 15 万元,该行业潜在的碳核查市场在 60 亿